人均年薪超50万的沪农商行 也有成长的烦恼

来源:金融人事mini

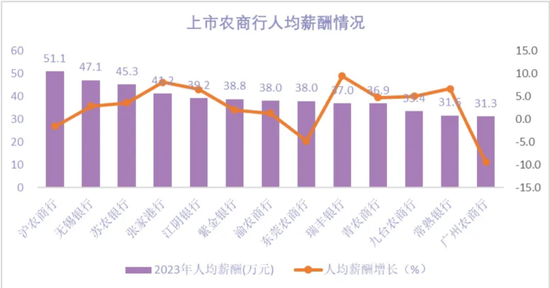

近日,沪农商行发布的2024年三季度报告,作为我国上市农商行中,人均薪酬唯一突破50万的银行,交出的业绩表现,却非常一般。

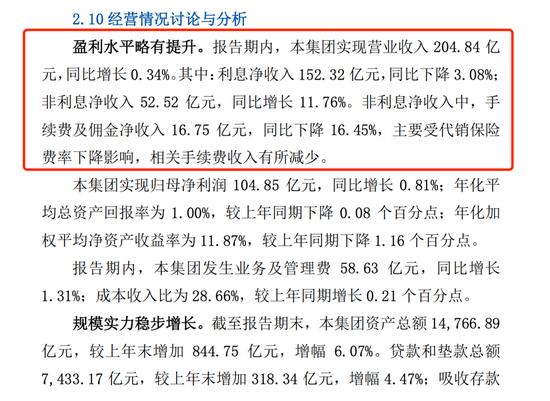

前三季度,沪农商行实现营收204.8亿元,同比增长0.34%;归母净利润为104.9亿元,同比增长0.81%。具体到三季度来看,沪农商行实现营收65.67亿元,同比增长0.58%;归母净利润35.14亿元,同比增长1.19%。

在2021年至2023年,沪农商行净利润分别增长18.8%、13.2%、10.6%,虽然持续走低,但一直是两位数。而今年截至三季度,目前的增长不到1%,也就是说接下来的四季度稍有闪失,今年就连利润保增长任务也会变得艰巨。

01

成长性或存在深层次压力

放在行业的角度来看,在当前银行业息差收窄的背景下,几乎每一家银行的业绩增长,都会感受到压力。

但沪农商行的情况有些不同,仔细查看其财报就能发现,其面临的实际成长压力,远不止于表面所呈现的那样。

通常而言,利息收入是银行的主要收入来源,但今年前三季度,沪农商行利息净收入同比下降了3.08%。之所以净收入依然保持增长,很大程度上是因为非利息净收入达到了52.52亿元,同比增长11.76%。

非利息收入具体是什么呢?根据财报,挑大梁的,是作为非核心业务的投资收益和资产处置收益,沪农商行的投资收益为20.08亿元,同比增长67.37%;资产处置收益5.46亿元,同比增长1493.25%。而作为日常经营收入的“手续费及佣金净收入”仅为16.75亿元,同比下降了16.45%。

也就是说,沪农商行的净利增长动力,主要来自非利息收入,而非利息收入则主要来自于投资收益,很容易受到外部市场环境的波动影响。

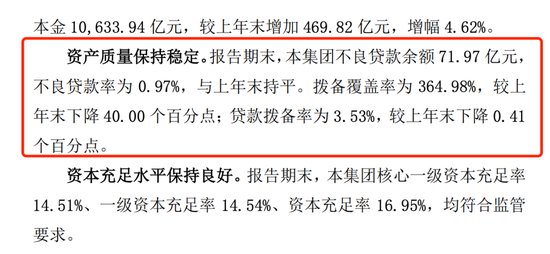

另外值得一提的是,沪农商行的不良贷款拨备覆盖率,同期为364.98%,较上年末下滑了40%。

拨备覆盖率有着“利润调节器”之称。此前曾有券商测算,拨备覆盖率每下降1个百分点,可提升银行利润增速约0.5个百分点。如果没有拨备覆盖率下降,本季度0.81%的利润增长表现可能也难以保证了。

02

董事长薪酬居前、买股靠后

值得肯定的是,沪农商行的股息分红十分可观,中期分红比例达到了33.07%。

同时也能看出,管理层具有较强的市值管理意识,前段时间为了提振市场信心,还主动提出管理层增持计划。这比某些常年不分红的银行,不知道高到哪里去了。

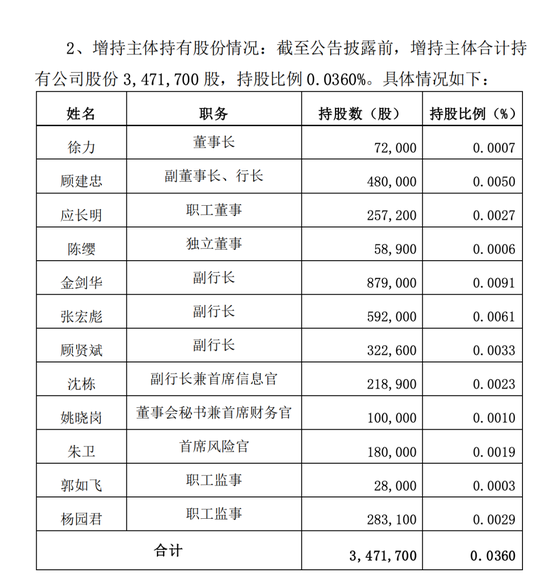

关于高管的增持情况,今年9月沪农商行曾发布公告披露情况。公告称,上海农商行高级管理人员和部分董事、监事合计 12 人计划自 2024年8月19日起6个月内以自有资金增持不少于 550万元的股份,拟增持公司股份价格不设区间。

在公告披露时,本轮增持计划已经完成了60%。但董事长徐力仅拿出了6.63万元买了1万股,是本次出手增持的人员中买股最少的高管。

按照上海农商行的公告,本次拟增持股份的目的,是基于对公司未来发展信心和价值成长认可,决定增持公司股份。

而从披露的增持计划来看,徐力计划增持的金额下限为20万元,也是副行长级别以上高管中准备出钱最少的。这也一度引发市场讨论,为何董事长最犹豫。

2023年年报显示,徐力的税前薪酬为108.09万,在高管中薪酬水平排行第四名。

在业务方向上,当前沪农商行选择以零售金融,作为战略方向。根据公司规划,2024年下半年,沪农商行将“深化零售金融服务”。

但从行业环境来看,参考同业头部银行业绩表现,零售金融业务承压明显。财报显示,平安银行在2023年的零售金融营收负增长6.65%,零售金融对净利润的贡献占比由2022年的43.6%大幅调整至2023年的11.9%。

如果要进一步在这一领域深耕,显然沪农商行还需要再多花点心思。