申万宏源:新一轮化债基建环保等或更受益

专题:三箭齐发靶向精准 一揽子地方化债组合拳推出

作 者:赵 伟申万宏源证券首席经济学家

贾东旭 高级宏观分析师

侯倩楠 宏观分析师

联 系 人:

侯倩楠

摘要

11月人大常委会办公厅新闻发布会提出直接增加地方化债资源10万亿元,指向新一轮大规模化债开启。回顾过往数轮债务化解,本轮有何不同,重点或在哪些领域?本文梳理,供参考。

历史上的大规模债务化解方式?综合施策,涉及降成本、债务减记、提高现金流等举措

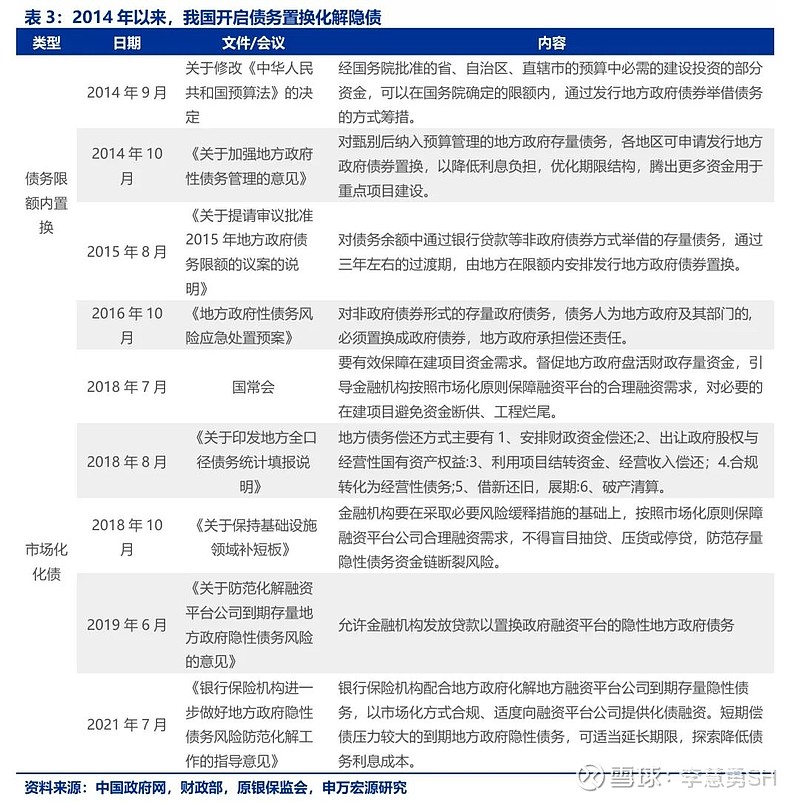

我国经济进入新常态以来,地方政府债务化解历经数轮。2014年开始的首轮“化债”主要将存量债务纳入预算管理、通过发行置换债将其“显性化”等。第二轮隐债化解重点针对财政实力较弱的县区债务,依然主要采用置换债券化解试点县的隐性债务。第三轮隐债化解自2020年底开启,以发行特殊再融资券的方式置换地方隐性债务。第四轮化债工作自2023年7月后开启,对债务压力较大地区给予特殊再融资债额度置换隐债成为主要化债方式。

数轮债务化解方案多举措结合、协同发力,总结而言或涉及三类举措。其一,降低成本类举措,缓解当前付息压力,包括置换低息债务、展期降息等。其二,债务减记类举措,在严格遏制增量的基础上,降低存量隐性债务规模。其三、提高现金流类举措,缓解现金流压力,包括盘活存量资产、转让部分政府股权以及经营性国有资产权益、推动城投平台产业转型等。

本轮化债的“变”与“不变”?仍以债务置换为主,高压监管不变,思路或更有针对性

新一轮大规模化债工作即将开启,11月全国人大常委会已审议通过地方债务限额调整用于置换隐性债务。根据全国人大新闻发布会指引,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。

从监管思路看,隐债“零容忍”的高压监管态势不变,且隐债监管协同力度相较过往有所加码。最新财政部隐债问责典例显示,隐债监管与其他监管贯通协调,形成合力,“隐债问责”主体细化至地方事业单位,问责行为深入交易或事项的经济实质。

从化债思路看,本轮大规模隐债化解思路或更有针对性,解决拖欠企业款项问题重要性明显提升。10月18日,中共中央办公厅、国务院办公厅印发《关于解决拖欠企业账款问题的意见》,强调健全防范化解大型企业拖欠中小企业账款的制度机制,并加强执法监督等。新一轮大规模化债中,解决拖欠企业款项问题或是重点。

新一轮化债,哪些领域或是重点?黑龙江、天津等或需重点支持,基建环保等或更受益

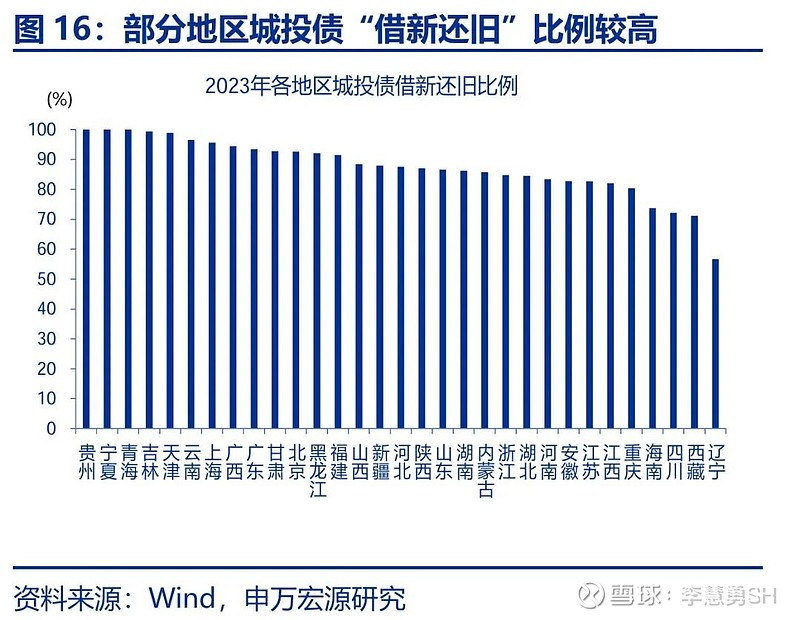

当前,部分地区债务偿付压力已快速攀升,债务化解或较难仅凭自身财力完成,或需化债资源重点支持。随着土地财政持续低迷,地方债务付息压力明显增加,2023年地方专项债付息额占其本级政府性基金收入比重超11%;同时,城投债“借新还旧”现象普遍,贵州等地2023年城投债“借新还旧”比例达100%。

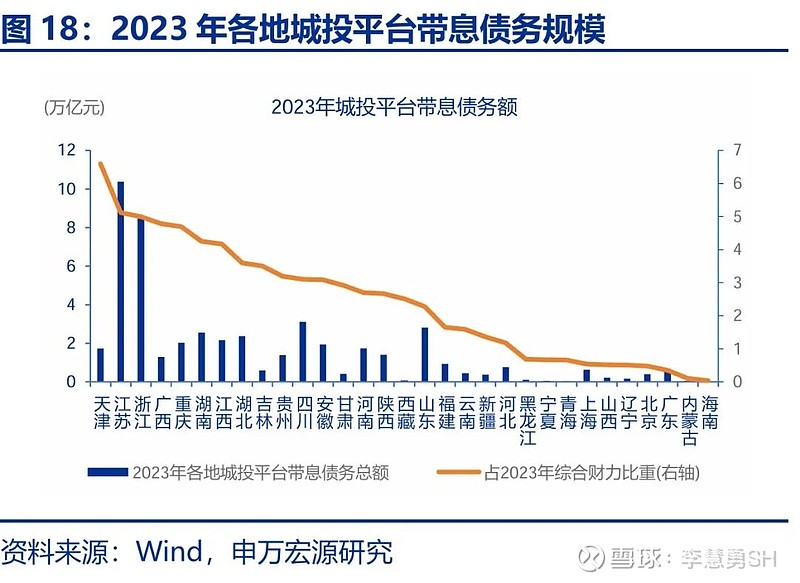

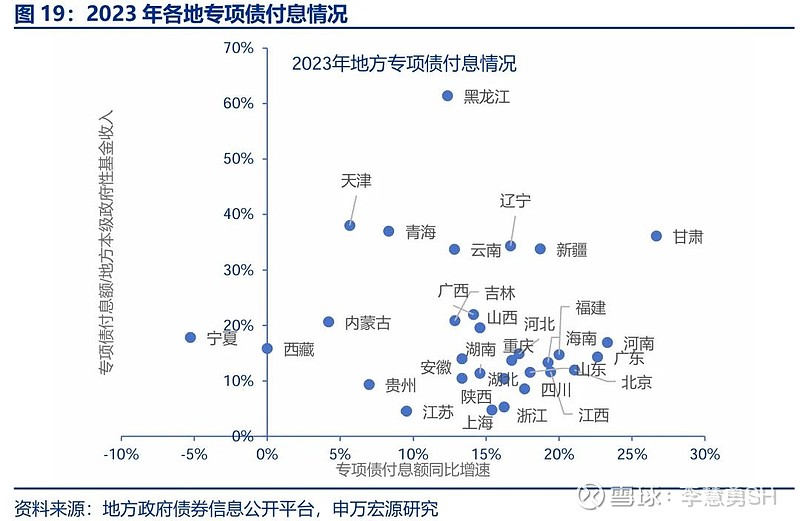

具体地,从隐债规模和债务付息压力视角看,中西部部分地区债务化解压力或较大,或需重点支持。2023年,天津等城投平台带息债务规模较其综合财力比例较高,或需债务置换重点支持;黑龙江、天津等专项债付息规模占其本级政府性基金收入比重较高,甘肃等地专项债付息规模增速较快,或指向除隐性债务置换外,可能采取转移支付等方式综合缓解付息压力。

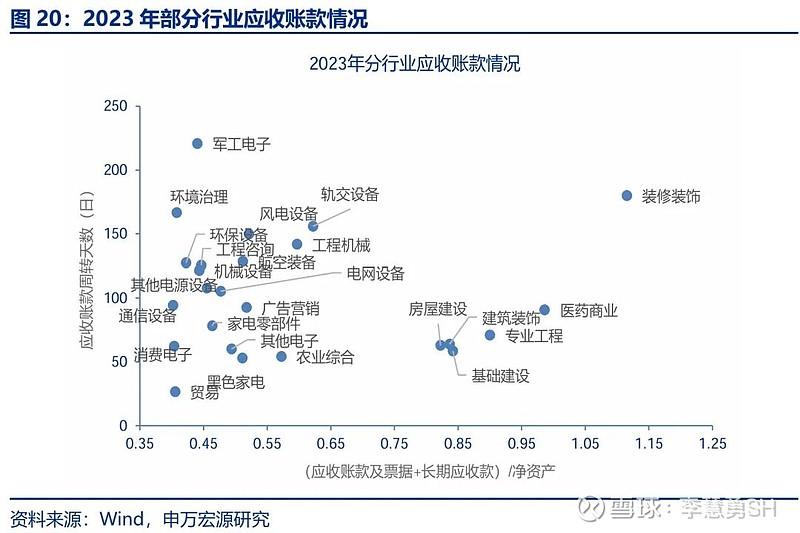

从本轮化债重点解决拖欠企业款项视角看,军工电子,环保基建、医药商业等行业可能更受益于本轮化债推进。2023年年报数据显示,装修装饰、医药商业、专业工程、基础建设等行业应收款项占净资产比重居前;军工电子、环境治理、轨交设备等行业应收账款周转较慢。

风险提示

经济变化超预期,政策超预期。

报告正文

1、一问:历史上的大规模隐债化解方式?

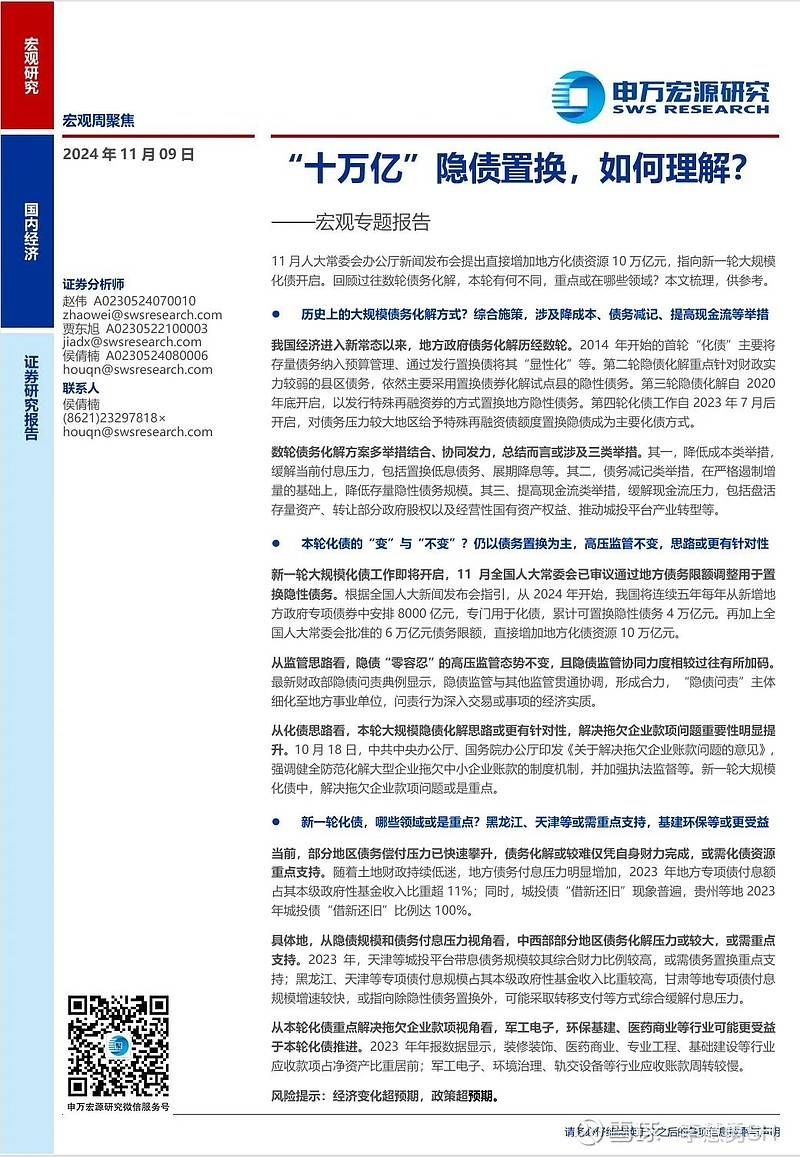

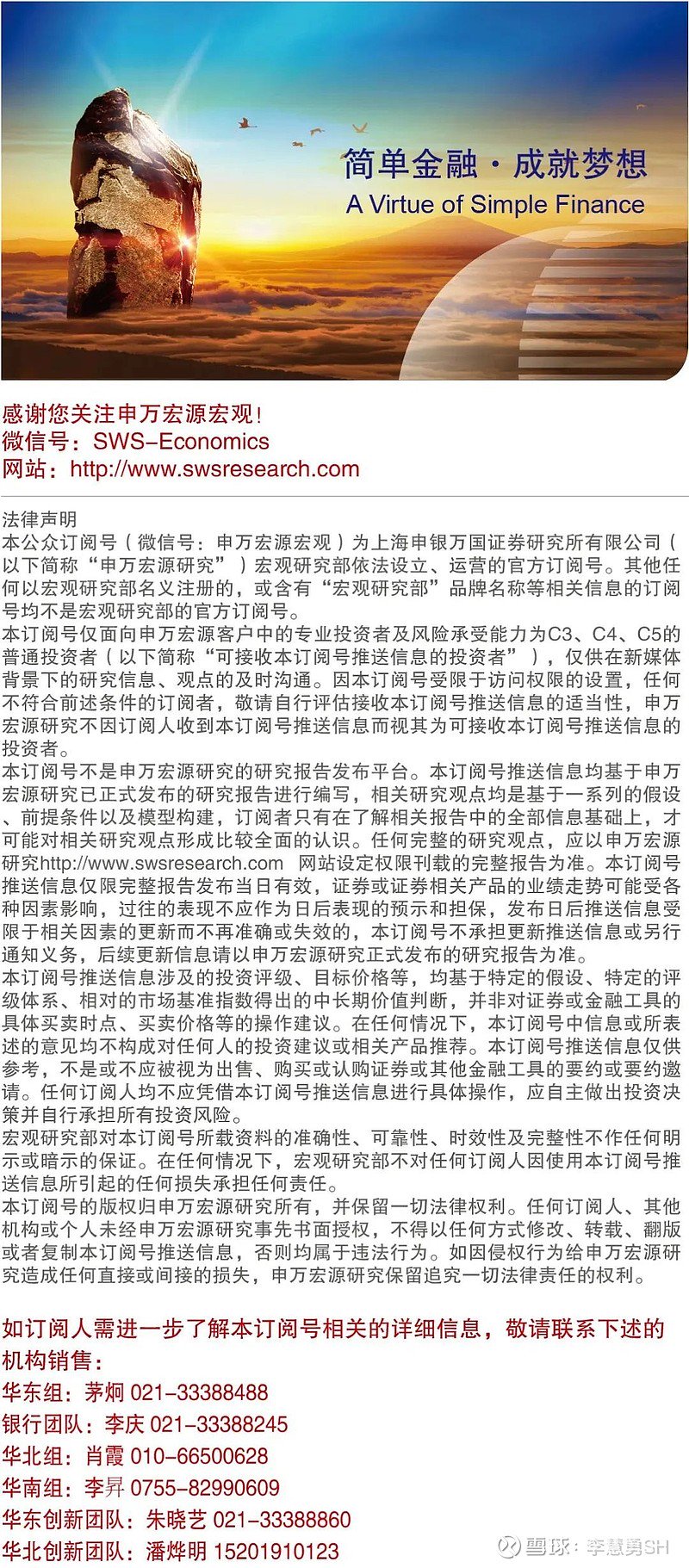

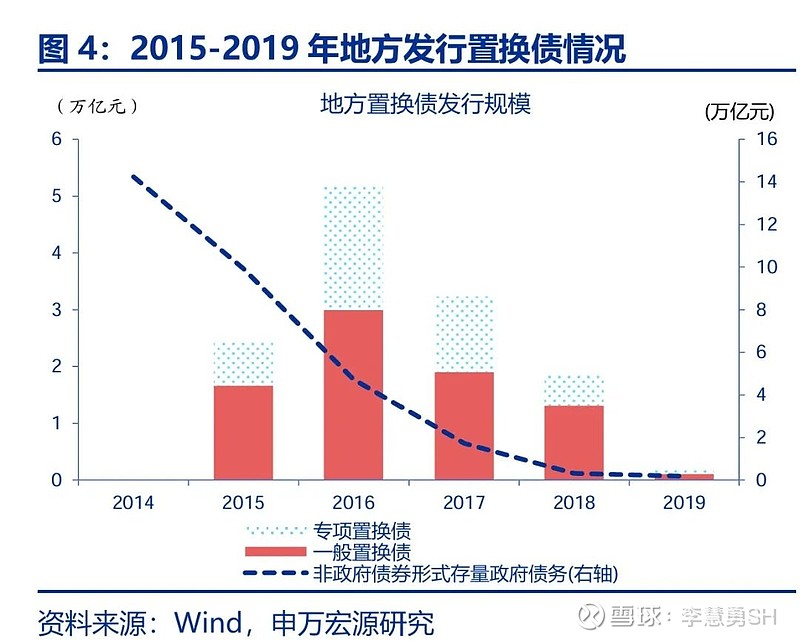

我国经济进入新常态以来,地方政府债务化解历经数轮。2014年开始的首轮“化债”主要将存量债务纳入预算管理、通过发行置换债将其“显性化”等。2015年至2018年间,置换债发行规模超12万亿元,基本将2014年底的不规范存量债务置换完毕。根据财政部披露,截至2014年末地方政府债务余额中,90%以上是通过非政府债券方式举借,平均成本在10%左右,2015年之后,地方政府通过发行大规模置换债券,将被置换的存量债务成本从平均约10%降至3.5%左右,预计为地方每年节省利息2000亿元。

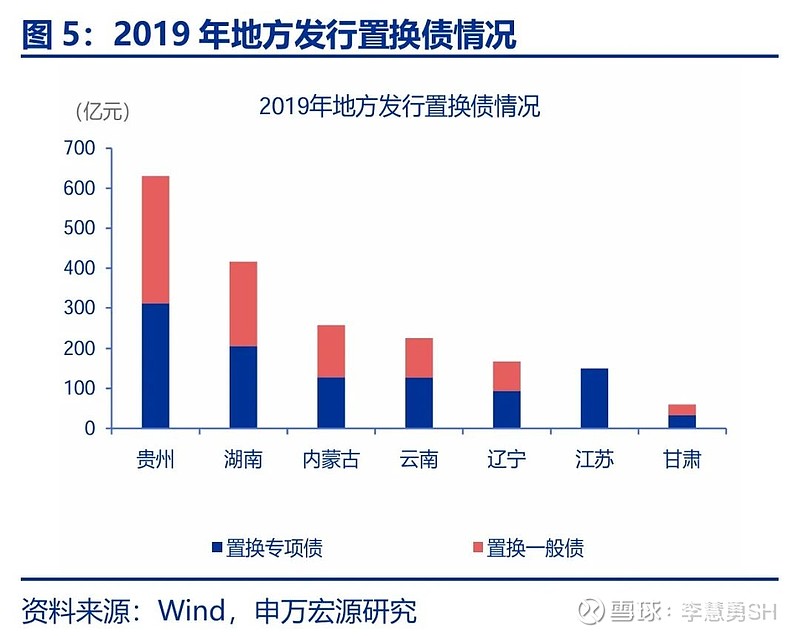

第二轮隐债化解重点针对财政实力较弱的县区债务,依然主要采用置换债券化解试点县的隐性债务。2019年11月,第一轮全国建制县(区)隐性债务化解试点开始,主要选取贵州、云南、湖南、甘肃、内蒙古、辽宁六省省份。本轮隐性债务化解中,财政部开始更多地强调:各债务部门根据部门实际和债务结构,采取出让政府股权以及经营性资产、其他项目结转资金、经营收入、盘活存量资金、处置政府闲置资产等多种方式化解隐性债务。

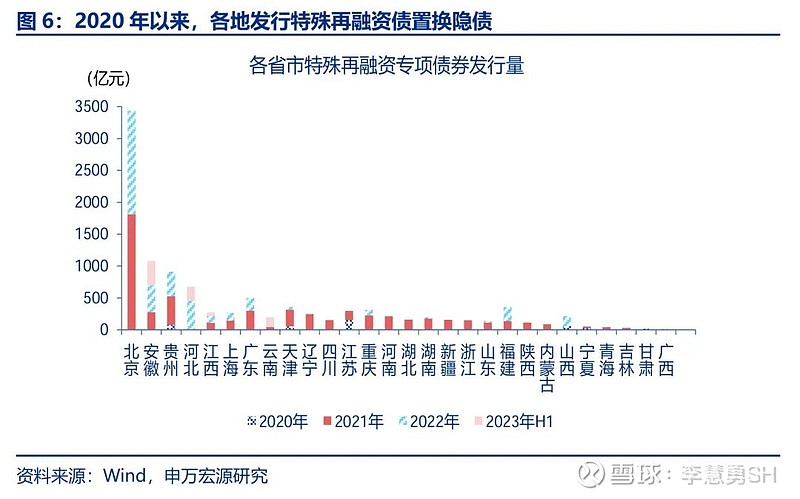

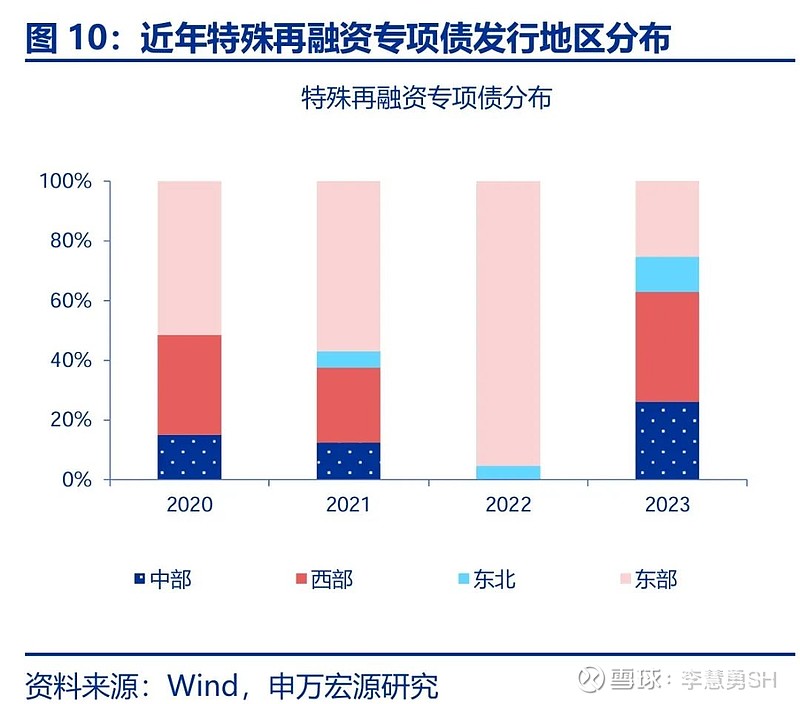

第三轮隐债化解自2020年底开启,本轮化债以发行特殊再融资券的方式置换地方隐性债务、达到降低成本、拉长期限的作用。2020年12月,部分再融资券募资用途中开始注明“偿还存量债务”、或与化解隐性债务、缓解债务偿付压力等有关。且伴随“清零”试点省市扩展等,再融资券成为“化债”重要途径之一。2021-2022年期间,北京、上海、广东通过发行特殊再融资债实现部分地区隐债清零。

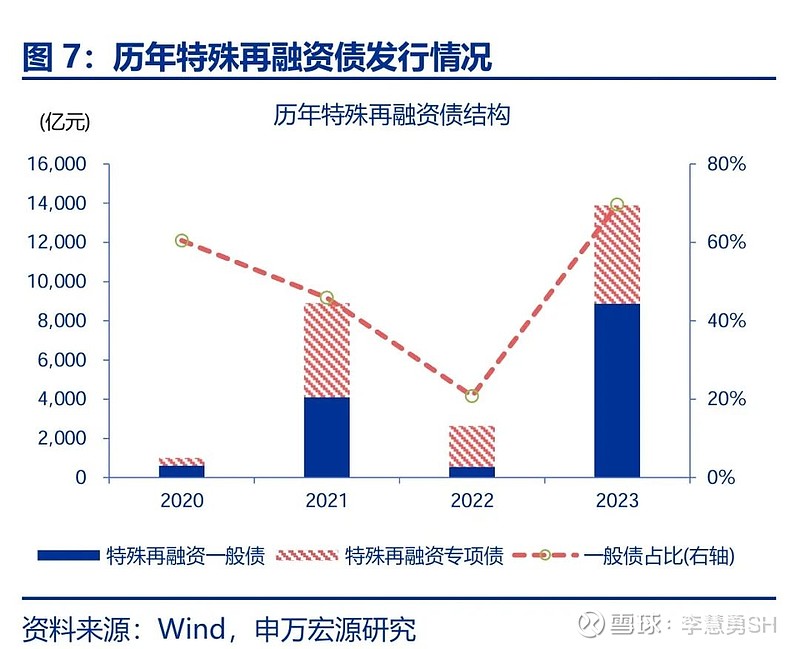

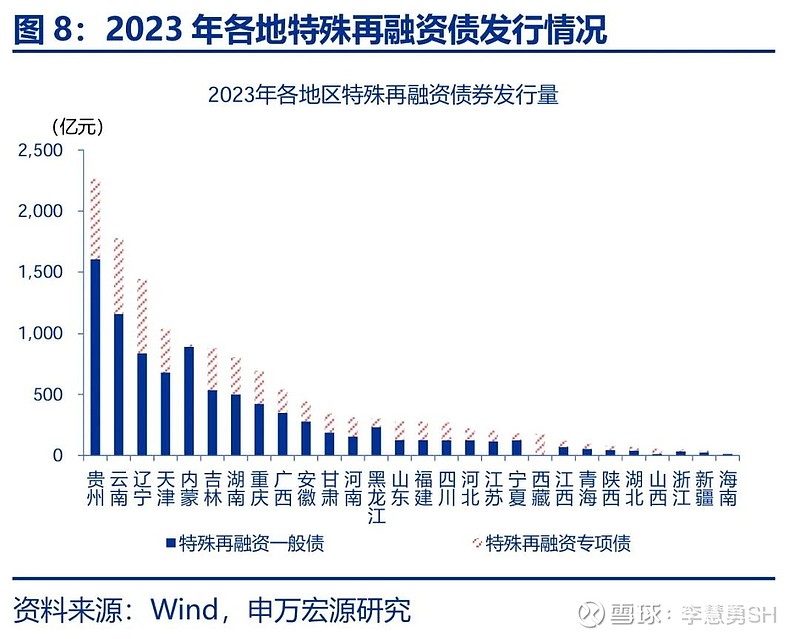

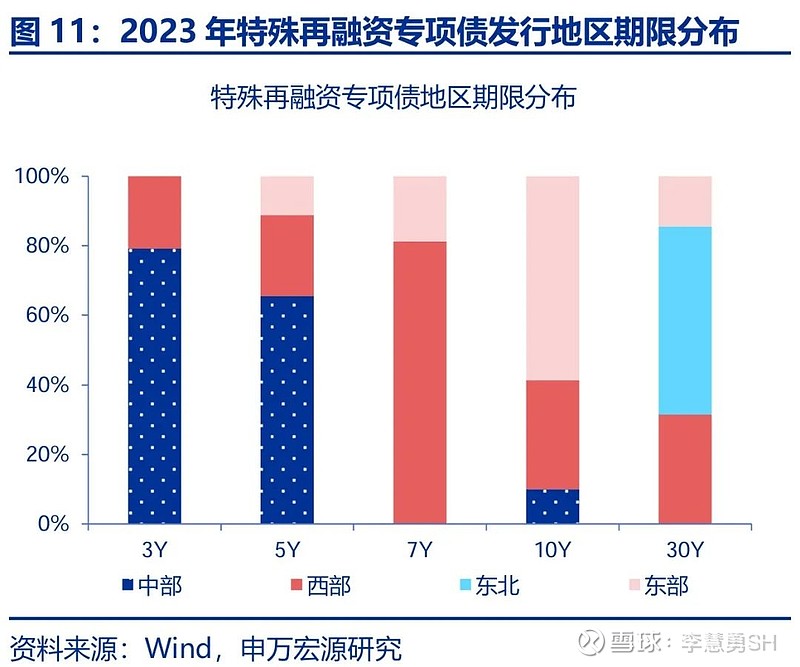

第四轮化债一揽子债务化解工作自2023年7月政治局会议后开启,对债务压力较大地区给予特殊再融资债额度置换隐债成为本轮化债的主要方式。2023年四季度,全国28省市发行约1.39万亿元特殊再融资债用于偿还存量债务、明显高于过去三年近4200亿元的平均发行规模;其中,一般债发行占比近七成,高于2021、2022年46%、21%的占比;贵州特殊再融资债发行规模居前、近2300亿元。

数轮债务化解方案或多举措结合、协同发力,总结而言或涉及以下举措:其一,降低成本类举措,缓解当前付息压力,具体包括置换低息债务、展期降息等。其二,债务减记类举措,在严格遏制增量的基础上,降低存量隐性债务规模,具体包括债务清算、重组、部分债务合规转化为企业经营性债务等。其三、提高现金流类举措,以缓解现金流压力,具体包括盘活存量资产、转让部分政府股权以及经营性国有资产权益、推动城投平台产业转型、培育其自身“造血能力”等。

2、二问:本轮化债 的“变”与“不变”?

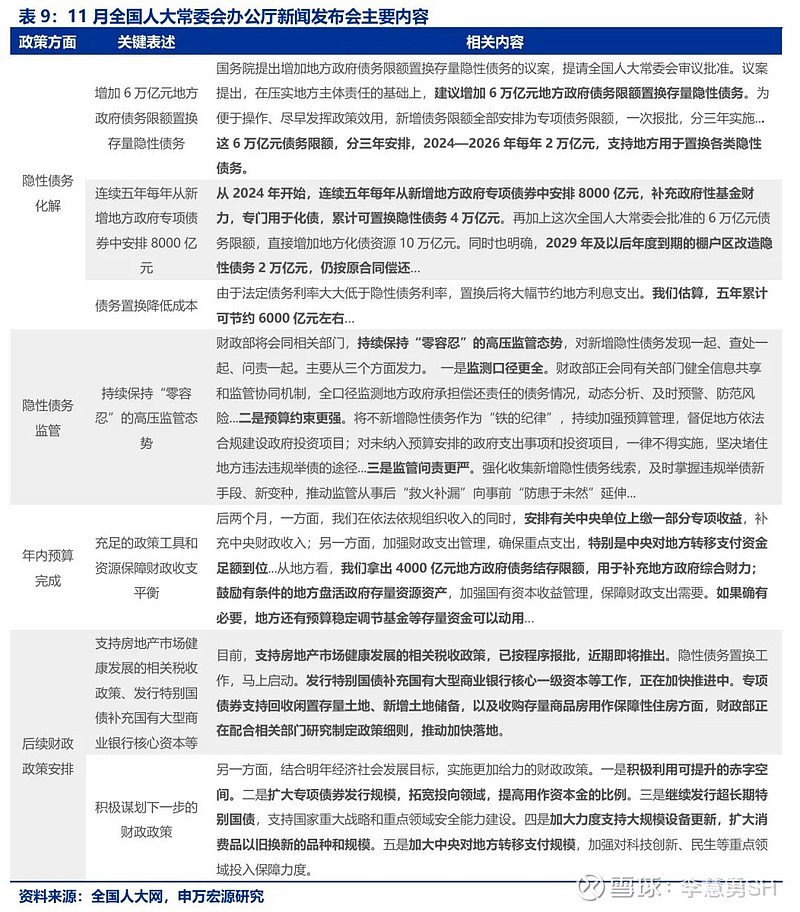

新一轮大规模化债工作即将开启,11月全国人大常委会已审议通过地方债务限额调整用于置换地方隐性债务。根据全国人大新闻发布会指引,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。再加上全国人大常委会批准的6万亿元债务限额,直接增加地方化债资源10万亿元。根据2023年大规模特殊再融资债发行参考,化债额度或更向欠发达地区倾斜,且发行期限拉长。

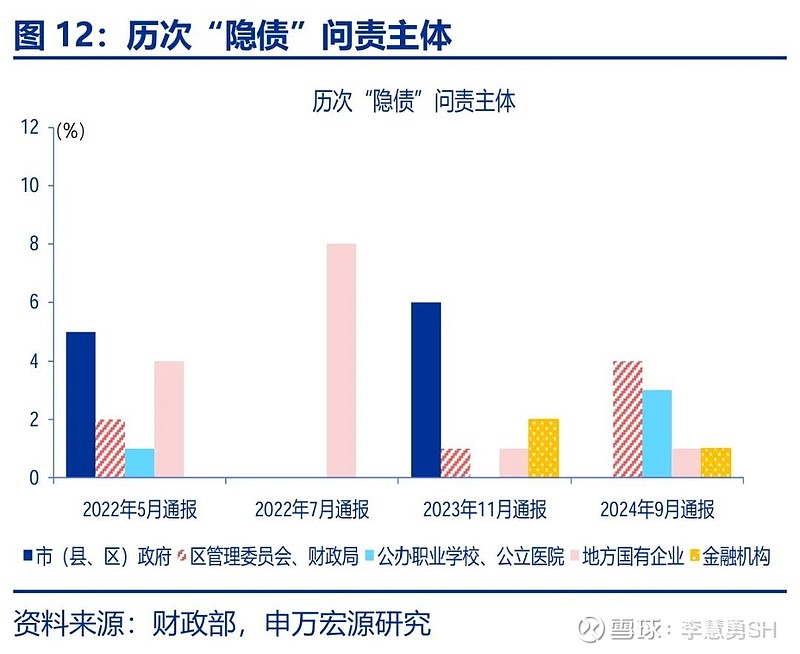

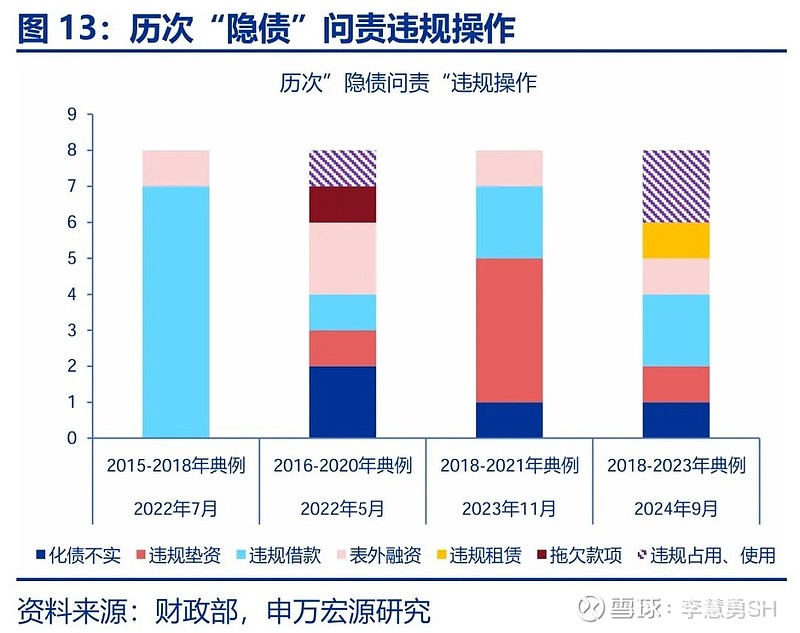

从监管思路看,隐债“零容忍”的高压监管态势不变,且隐债监管协同力度相较过往有所加码。最新财政部隐债问责典例显示,其通报典例源自2023年财会监督专项行动检查,或指向隐债监管与其他监管贯通协调,形成合力。财会监督与隐债监管合力贯通下,本次“隐债问责”主体细化至地方事业单位,问责行为深入交易或事项的经济实质。基于2023年财会监督专项行动检查,本轮隐债问责主体,首次出现公办学校。同时,本次通报问责行为更为深入,包括公办学校违规“以租代建”建设新校区,地方财政局名义退回资本公积、实则违规融资等行为。

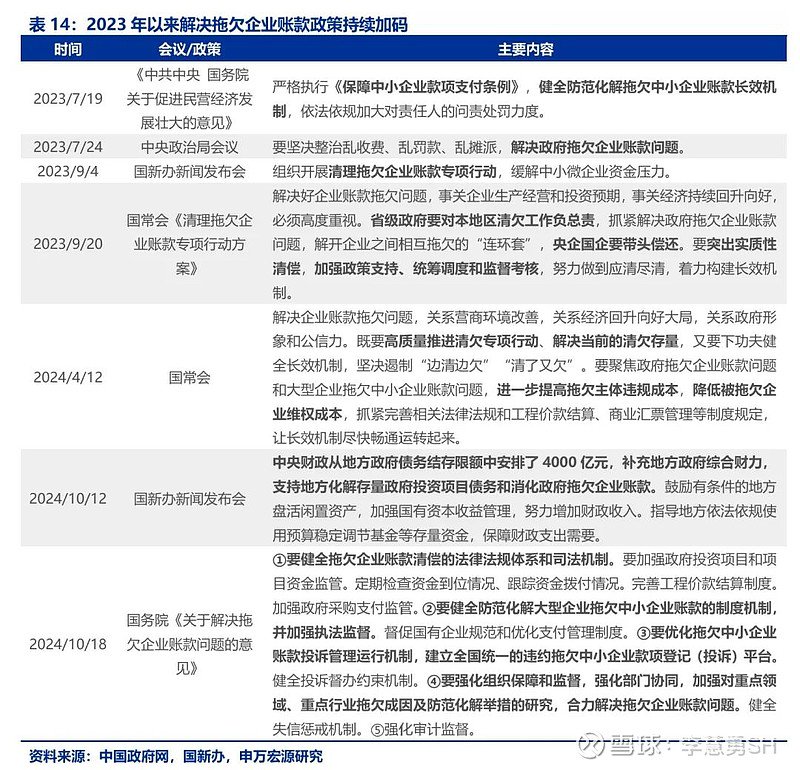

从化债思路看,本轮大规模隐债化解思路或更有针对性,解决拖欠企业款项问题重要性明显提升。2023年下半年以来,解决拖欠企业款项的问题被提升到前所未有的重要位置。10月18日,中共中央办公厅、国务院办公厅印发《关于解决拖欠企业账款问题的意见》,强调健全拖欠企业账款清偿的法律法规体系和司法机制,健全防范化解大型企业拖欠中小企业账款的制度机制,并加强执法监督等。因此,新一轮大规模化债中,解决拖欠企业款项问题或是重点。

3、三问:新一轮化债,哪些领域或是重点?

当前,部分地区债务偿付压力已快速攀升,债务化解或较难仅凭自身财力完成,或需化债资源重点支持。从债务偿付视角看,随着土地财政持续低迷,地方债务付息压力明显增加,专项债尤为明显,2023年地方专项债付息额占其本级政府性基金收入比重超11%;同时,城投债“借新还旧”现象普遍,贵州、宁夏、青海2023年城投债“借新还旧”比例达100%。

从隐债规模和债务付息压力视角看,中西部部分地区债务化解压力较大。从2023年各地城投平台带息债务相对规模来看,天津、江苏、浙江、广西、重庆等地城投平台带息债务规模较其综合财力比例较大,或受债务置换政策重点支持。从付息压力看,2023年黑龙江、天津、青海等地专项债付息规模占其本级政府性基金收入比重较高、超35%,甘肃、河南等地专项债付息规模增速较快、超20%,指向除隐性债务置换外,可能采取转移支付等方式综合缓解付息压力。

从解决拖欠企业款项视角看,军工电子,环保基建、医药商业等行业可能相对更受益于本轮化债推进。基于本轮大规模化债对缓解企业拖欠款项问题的重视,若以企业应收款项占比(应收账款和票据与长期应收款之和占净资产比重)和应收账款周转天数衡量各行业被拖欠款项程度,则2023年年报数据显示,装修装饰、医药商业、专业工程、基础建设等行业应收款项占比净资产比重居前、超80%;军工电子、环境治理、轨交设备等行业应收账款周转较慢,周转天数超150天。上述行业可能相对更受益于本轮化债推进。

风险提示

经济变化超预期,政策超预期。

THE END

+报告信息

内容节选自申万宏源宏观研究报告:

《“十万亿”隐债置换,如何理解?》

证券分析师:

赵 伟 申万宏源证券首席经济学家

贾东旭 高级宏观分析师

侯倩楠 宏观分析师

发布日期:2024.11.09